GARBE PYRAMID-MAP: Logistikrenditen haben Bodenbildung nahezu erreicht, Mieten steigen mit geringerer Dynamik weiter

News 30/08/2023

- Anhaltender Druck auf Spitzenmieten bei verringertem Tempo zur Mitte des Jahres 2023

- Treibende Faktoren sind hohe Bau- und gestiegene Finanzierungskosten sowie geringe Verfügbarkeiten von Mietflächen

- Signifikante Dekompression der Spitzen-Nettoanfangsrenditen verliert an Dynamik und setzt sich nun in vielen Logistikregionen deutlich moderater fort

- Schrittweise eröffnen sich attraktive Investmentopportunitäten zum Jahresende

Hamburg, 30. August 2023. Die Schockstarre auf dem Investmentmarkt hat auch das erste Halbjahr 2023 geprägt, nachdem Inflation und nachfolgende Zinsanpassungen die Rahmenbedingungen für die Immobilienwirtschaft in kürzester Zeit erheblich verändert haben. Bei Logistikimmobilien zeichnet sich indes eine Bodenbildung bei der Dekompression ab. In vielen Märkten zeigt sich, dass die stärkste Preiskorrektur bereits Ende 2022 stattfand und die Dynamik in den ersten zwei Quartalen nachgelassen hat. Bis zum dritten bzw. vierten Quartal kann damit die langersehnte Preisstabilität einsetzen, die Investoren benötigen. Sofern sich dazu eine konstante Zinsentwicklung abzeichnet, könnte sich die Schockstarre bald lösen und der Investmentmarkt eine Belebung auf niedrigem Niveau erfahren.

Der Logistikflächenumsatz ließ im gleichen Zeitraum ebenfalls nach. Dies kann zu einem gewissen Anteil mit der konjunkturellen Lage begründet werden. Es zeigt sich aber vor allem, dass das Angebot an (neuen) Mietflächen zu gering ausfällt. Die Flächennachfrage übersteigt das Angebot an Grundstücks- und Mietflächen in den meisten Logistikregionen weiterhin deutlich. Als Konsequenz aus dem anhaltend hohen Nachfragedruck stiegen die Spitzenmieten im ersten Quartal nochmals deutlich an. Im zweiten Quartal zeigte sich dann eine geringere Wachstumsdynamik.

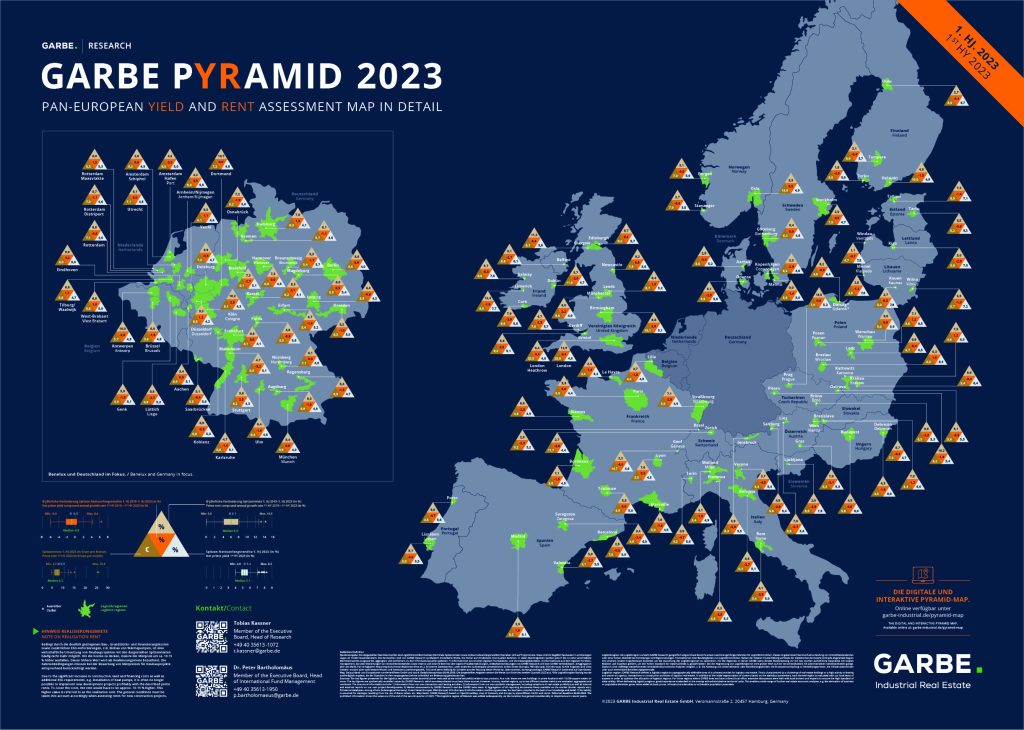

Zu diesen Erkenntnissen kommt GARBE Research in seiner aktuellen GARBE PYRAMID-Map zum ersten Halbjahr 2023, eine Übersicht zu Spitzenmieten und -Nettoanfangsrenditen für die 123 wichtigsten europäischen Teilmärkte für Logistikimmobilien in 23 Ländern.

So verzeichneten im Laufe des ersten Halbjahres 2023 vor allem die Teilmärkte im Vereinigten Königreich besonders starke Mietpreisanstiege, darunter insbesondere London (+4,60 Euro/qm), London-Heathrow (+2,00 Euro/qm) und Glasgow (+1,00 Euro/qm). Daneben stechen europaweit auch einige Teilmärkte im Westen Deutschlands – allen voran Köln (+1,10 Euro/qm), Dortmund (+1,00 Euro/qm) und Düsseldorf (+0,80 Euro/qm) – sowie München (+0,80 Euro/qm) mit hohen Zuwächsen heraus. Insgesamt lagen die Mietpreissteigerungen auf den Logistikimmobilienmärkten in Europa im Mittel bei +0,44 Euro/qm.

Tobias Kassner, Head of Research bei GARBE Industrial Real Estate, erklärt: „Die Logistikflächennachfrage zeigte sich bislang resistent gegenüber den veränderten Rahmenbedingungen. Der nachlassende Flächenumsatz zum Jahresauftakt in den deutschen Logistikregionen lässt sich in den meisten Fällen mit der historisch niedrigen Leerstandsquote erklären, denn vermarktbare Flächen stehen kaum zur Verfügung. Darüber hinaus hat die gedämpfte konjunkturelle Stimmung ebenfalls dazu beigetragen.“

In Bezug auf den deutschen Logistikimmobilienmarkt lässt sich feststellen, dass der bereits seit Jahren andauernde Zuwachs der Spitzenmieten sich bundesweit auch im ersten Halbjahr 2023 fortgesetzt hat. Im Vergleich dazu entwickelten sich die Preise in vielen anderen europäischen Märkten zuletzt weniger dynamisch. Hier flachen die Wachstumsraten ab.

Die Märkte mit der höchsten Dynamik in Deutschland sind neben den bereits erwähnten Teilmärkten im Westen und München vor allem Sekundärmärkte wie Bielefeld und Duisburg (je +0,80 Euro/qm), aber auch Hannover und Osnabrück sowie der Top-Standort Hamburg (je +0,70 Euro/qm). Die höchsten Spitzenmieten wurden zuletzt in den sieben Top-Standorten erzielt. Sie variieren zwischen 8,00 Euro/qm in Düsseldorf und 9,80 Euro/qm in München.

Dazu Adrian Zellner, Head of Business Development bei GARBE: „In vielen Logistikregionen ist der Mangel an Flächenpotenzialen weiterhin ein akutes Thema. Hinzu kommt die enorme Baupreisentwicklung der letzten anderthalb Jahre. Durch diese beiden Faktoren sehen wir in den Regionen abseits der Top-7-Standorte, die noch über Flächenpotenziale verfügen, ein enormes Mietwachstum in den vergangenen zwei Jahren. Dazu zählen vor allem das Ruhrgebiet, OWL/Osnabrück sowie Kassel. Aufgrund dieser Situation und der Problematik der Arbeitskräfteverfügbarkeit nimmt die Akzeptanz von Lagen außerhalb der Ballungsräume sukzessive zu. Hierzu gelten vor allem die Gebiete im Norden von Bayern, die A4-Achse sowie das Dreieck Berlin-Leipzig-Magdeburg.“

Kassner ergänzt: „E-Commerce ist als Treiber der Flächennachfrage im Jahr 2022 zu einem erheblichen Teil ausgefallen. Wir gehen davon aus, dass Unternehmen aus diesem Segment ihre Aktivitäten im Laufe des Jahres 2023, spätestens 2024, wieder verstärken – mit entsprechenden Auswirkungen auf die Flächennachfrage. Da die Neubaudynamik insgesamt rückläufig ist, werden der Flächendruck zunehmen und steigende Mieten zum ‚new normal‘ des Logistikimmobilienmarktes gehören “.

Investmentmarkt Europa

Die Akteure auf dem europäischen Investmentmarkt für Logistikimmobilien haben im ersten Halbjahr sehr zurückhaltend agiert. Das Transaktionsvolumen ging im Vergleich zum Vorjahreszeitraum um knapp zwei Drittel zurück. Die Folge war eine weitere spürbare Dekompression der Spitzen-Nettoanfangsrenditen im ersten Halbjahr 2023. Der Anstieg geht dabei vor allem auf das erste Quartal zurück, wo die Renditen im Mittel um 30 Basispunkten zulegten. Im zweiten Quartal nahm die Dynamik mit durchschnittlich 10 Basispunkten dann schon deutlich ab. Innerhalb Europas zeigten sich dabei unterschiedliche Dynamiken.

Einerseits legten gegenüber dem Jahresende 2022 Märkte wie Rotterdam-Maasvlakte und Arnhem / Nijmegen bei den Spitzen-Nettoanfangsrenditen um 80 Basispunkte zu. In einigen osteuropäischen Hauptstädten (Warschau, Vilnius und Prag) lag das Renditewachstum bei 70 Basispunkten. Deutliche Zuwächse von 60 Basispunkten gab es in einigen Teilmärkten in Polen, Deutschland und den Niederlanden.

Andererseits gab es auch viele Logistikregionen, wo die Dekompression vergleichsweise moderat ausfiel oder sogar eine stabile Entwicklung zu beobachten war. Dies betrifft vor allem Märkte, wo eine Dekompression bereits früher zum Jahresende 2022 stattfand. Hauptsächlich handelt es sich dabei um Sekundärmärkte in UK, Skandinavien, Österreich und Italien (z. B. Bristol, Leeds, Bergen, Innsbruck, Turin), aber auch einzelne Hauptstädte (Oslo, Stockholm). Teilweise sind darunter auch B- und C-Standorte, an denen aufgrund des bereits sehr hohen Renditeniveaus keine weitere Dekompression zu beobachten war (z. B. Ljubljana, Galway, Debrecen). Der Anpassungsdruck fiel dort entsprechend geringer aus.

Die teuersten Märkte befinden sich nach wie vor in Deutschland. Hier zeigte sich auch eine geringere Dynamik: Je nach Region stiegen die Spitzen-Nettoanfangsrenditen zwischen 30 und 60 Basispunkte an und lagen zwischen 4,0 Prozent (Berlin, München) und 5,9 Prozent (Saarbrücken). Insgesamt wurden zur Jahresmitte europaweit keine Renditen mehr von unter vier Prozent erzielt.

Ausblick:

Die Unsicherheit vor allem auf dem Immobilieninvestmentmarkt, aber auch in der Gesamtwirtschaft, ist nach wie vor ein gewichtiger Faktor. Aber die Inflationsbekämpfung zeigt Wirkung, sodass die Zinsentwicklung sich allmählich stabilisiert. Es zeichnet sich bei den Renditen zunehmend eine Bodenbildung ab. GARBE rechnet daher mit einer ersten Entspannung auf den Märkten zum Jahresende, sofern sich diese Entwicklung fortsetzt. Die Flächennachfrage bleibt 2023 robust, wird aber spürbar schwächer als in den vergangenen Jahren ausfallen. Angesichts sinkender Neubautätigkeiten bei geringen Leerstandsquoten bleibt der Nachfrageüberhang erhalten, sodass sich der Anstieg der Spitzenmieten weiter fortsetzt – wenn auch auf moderaterem Niveau als in den vergangenen Jahren.

Weitere Zahlen und methodische Informationen entnehmen Sie der interaktiven GARBE PYRAMID-MAP. Die Daten, auf die in der Pressemitteilung Bezug genommen wird, stammen aus dem PYRAMID-Projekt.

GARBE PYRAMID: Stärkste Veränderungen der

Spitzenmiete und Spitzen-Nettoanfangsrendite

| Top 10 – höchste Spitzenmiete in Europa | |||

| Land | Region/Stadt | Q2 2023

(in Euro) |

CAGR* Q2 2019–Q2 2023 (in %) |

| United Kingdom | London | 25,80 | 12,9 |

| United Kingdom | London-Heathrow | 25,50 | 8,4 |

| Schweiz | Genf | 14,70 | 2,2 |

| Norwegen | Oslo | 13,00 | 5,5 |

| Schweiz | Zürich | 11,70 | 2,7 |

| Irland | Dublin | 11,00 | 5,7 |

| Finnland | Helsinki | 10,60 | 4,8 |

| United Kingdom | Birmingham | 10,10 | 5,1 |

| Deutschland | München | 9,80 | 8,4 |

| United Kingdom | Manchester | 9,80 | 8,0 |

Quelle: GARBE Research

*CAGR (Compound Annual Growth Rate) = Jährliche Wachstumsrate

| Top 10 – niedrigste Spitzen-Nettoanfangsrendite in Europa | |||

| Land | Region/Stadt | Q2 2023 (in %) | CAGR* Q2 2019– Q2 2023 (in %) |

| Deutschland | München | 4,00 | 0,6 |

| Deutschland | Berlin | 4,00 | 0,0 |

| Deutschland | Hamburg | 4,10 | 1,3 |

| Deutschland | Frankfurt | 4,10 | 0,6 |

| Deutschland | Düsseldorf | 4,20 | 1,2 |

| Deutschland | Stuttgart | 4,30 | 2,5 |

| Deutschland | Köln | 4,30 | 2,5 |

| Deutschland | Leipzig | 4,30 | -0,6 |

| Schweiz | Zürich | 4,40 | -5,0 |

| Frankreich | Paris | 4,40 | 0,0 |

Quelle: GARBE Research

*CAGR (Compound Annual Growth Rate) = Jährliche Wachstumsrate